Taxas de juro: O que vai acontecer em 2024? Vão finalmente aliviar? Veja o que dizem os especialistas

À medida que nos aproximamos de 2024, as previsões para as taxas de juro tornam-se um dos principais focos num cenário marcado por uma forte crise económica e inflacionaria. O que podemos esperar nos próximos capítulos financeiros? Os especialistas explicaram à Executive Digest.

Ricardo Evangelista, Diretor Executivo da ActivTrades Europe

A maioria dos analistas espera que os juros se mantenham nos níveis atuais até ao segundo trimestre do próximo ano. Em meados do ano, prevê-se que o BCE e a Fed anunciem o primeiro corte, que deverá ser de 25 pontos base. No caso do Banco Central Europeu, este corte deverá ser anunciado aquando da reunião de 6 de Junho. Para além deste horizonte é complicado fazer previsões. Muito dependerá dos dados que forem saindo com a inflação, o crescimento (PIB), e emprego e salários a serem fundamentais para futuras tomadas de decisões sobre a política monetária.

Henrique Tomé, analista da XTB

A evolução dos juros continua muito dependente da trajetória da inflação na Zona euro. No entanto, não se espera novos aumentos dos juros, isto se a inflação continuar a dar sinais de abrandamento.

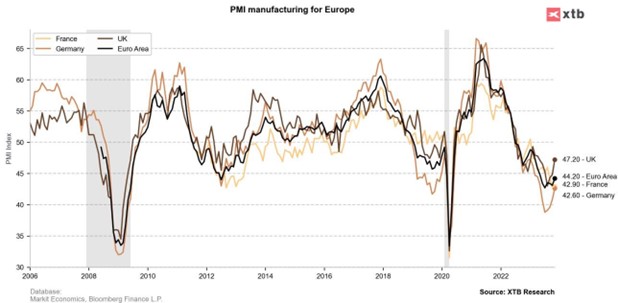

O facto de termos a atividade económica, medida pelos PMIs, em níveis muito baixos, nomeadamente os dados vindos da indústria, que há vários meses que estão em território de contração e estão também a contribuir para que os juros não aumentem.

A juntar a tudo isto, temos a economia alemã muito afetada com as mudanças nas políticas monetárias e com a crise energética que atingiu o país durante o ano passado.

Num cenário em que a inflação deverá continuar a abrandar, não haverá necessidade de existir novos aumentos dos juros, até porque esses aumentos ainda não se refletem na economia real, dado que o seu impacto tende a levar 12-18 meses.

Por outro lado, falar de cortes já nos juros acredito que seja prematuro e, mais uma vez, dependerá da evolução dos indicadores económicos.

David Brito, Diretor-Geral da Ebury

Talvez exista nos mercados demasiado entusiasmo na flexibilização das políticas monetárias e redução de taxas em 2024. No entanto, é evidente que taxas de juro mais baixas estão a chegar à Europa para os próximos doze meses. As surpreendentes e altas taxas de inflação são agora uma coisa do passado e o processo desinflacionista parece estar bem encaminhado – o crescimento dos preços no consumidor está agora a menos de 0,5 p.p do objetivo na Zona Euro.

Por outro lado, ao contrário dos EUA, o crescimento na União Europeia tem sido quase inexistente e parece provável uma recessão técnica até ao final do ano. Esta situação deverá aumentar as certezas entre os responsáveis do Banco Central Europeu de que o regresso ao objetivo de inflação de 2% está ao alcance e poderá, acreditamos, abrir caminho a um primeiro corte nas taxas já no primeiro trimestre de 2024.

Carlos Rodrigues, Presidente da Maxyield

Presentemente, as pressões inflacionistas encontram-se numa trajetória descendente, sendo previsível o regresso do crescimento do nível geral dos preços ao patamar de 2% em 2025.

Neste contexto, aproxima-se o fim do ciclo de subida das taxas de juro, sendo que a FED, o BCE e o BoE perspetivam a manutenção das taxas de juro em terreno restritivo com particular incidência no 1ºS 2024.

Esta política monetária vai contribuir para o abrandamento do crescimento da atividade económica, que deverá atenuar-se com o início do ciclo de descida das taxas de juro no limiar do 2º semestre de 2024.

Isto significa que a política monetária e as taxas de juro terão um papel importante na dinâmica das bolsas mundiais no decurso de 2024, com impactos diferenciados nos 2 semestres.

O primeiro semestre será influenciado pelos efeitos restritivos e o 2º semestre beneficiará do efeito previsivelmente expansionista da política monetária com início da inversão do contexto de abrandamento económico.

Isto oferece a perspetiva de continuação do bull market das bolsas mundiais em 2024 com maior dinamismo no 2º semestre.

Neste contexto internacional, importa ter ainda em consideração, que em regra, o comportamento dos mercados bolsistas antecipa o desempenho económico.

Laurent Gorgemans, Diretor Global de Produtos de Investimento na Nordea Asset

Os principais bancos centrais passaram finalmente para um modo genuinamente dependente de dados, o que significa que o padrão de sinalização do resultado das reuniões políticas com bastante antecedência acabou, finalmente. Embora seja provável que as taxas máximas estejam próximas, certamente não podem ser excluídas novas subidas. Apenas os cortes nas taxas estão excluídos por enquanto.

Embora as pressões inflacionistas tenham claramente diminuído dos seus máximos, o caminho rumo ao objetivo de 2% poderá ainda revelar-se longo e instável.