Validar as faturas pendentes no e-Fatura permite otimizar o reembolso do IRS. Como recorda a DECO/PROTeste, este ano, o prazo foi alargado até dia 2 de março. Saiba como registar as despesas de saúde, educação, habitação, lares e despesas gerais familiares, entre outras, e poupe nos impostos.

Com as alterações nas taxas do IRS, muitos contribuintes adiantaram menos dinheiro ao Estado em 2025. Por esse motivo, chegada a altura da entrega do IRS, o valor do reembolso pode ser menor ou, no pior dos casos, até pode ter mais imposto a pagar.

Pode reduzir o imposto a pagar ou aumentar o reembolso se deduzir as despesas que fez ao longo do ano. Para tal, deve validar as faturas emitidas ao longo de 2025, no portal e-Fatura, até 2 de março de 2026. Associe cada despesa ao respetivo setor, para beneficiar de deduções na saúde, educação, habitação, lares, além das despesas gerais familiares. Saiba ainda o que fazer para as despesas que não aparecerem no e-Fatura.

Quanto pode deduzir se validar as faturas

As faturas pendentes têm de ser validadas uma a uma, o que obriga a uma verificação individual. A tarefa pode ser demorada, sobretudo se tiver de fazê-lo para vários membros do agregado familiar, incluindo as crianças – o ideal será ir conferindo os documentos ao longo do ano. Veja como validar as faturas.

As despesas dos dependentes também devem ter fatura. Nela, tem de constar obrigatoriamente o NIF dos mesmos. Só assim os gastos serão automaticamente registados no e-Fatura e considerados pelo Fisco para efeitos de IRS. Se a fatura incluir o NIF de um dos pais, não há problema em termos de benefício. Mas, se os pais declararem o IRS em separado, a despesa não será dividida e aparecerá apenas numa declaração.

Cada sujeito passivo pode deduzir até 35% das despesas gerais, com o limite de 250 euros. Para obter o benefício máximo, basta ter mais de 715 euros anuais em encargos com a família, seja nas compras do supermercado, no combustível, na roupa e calçado, na água ou na eletricidade. Em conjunto, um casal pode deduzir um máximo de 500 euros no seu IRS. Nas famílias monoparentais, a dedução das despesas, suportadas por qualquer membro, é de 45%, com o limite de 335 euros. Para obter o benefício máximo é necessário chegar a uma despesa anual de 745 euros. Em qualquer dos casos, o número de filhos não faz aumentar o limite do benefício. Os dependentes não podem deduzir despesas gerais.

Como validar as faturas

Para aceder ao Portal das Finanças e ao e-Fatura, peça uma senha (caso ainda não tenha) para si e para todos os membros do agregado familiar, incluindo crianças. A senha é enviada para o domicílio fiscal de cada pessoa no prazo de cinco dias. Se a senha já tiver expirado, a alteração é feita de forma automática e imediata no portal.

Na página inicial do e-Fatura, entre no menu “Despesas dedutíveis em IRS”. Depois, clique no botão verde com a designação “Adquirente” e insira a senha enviada pelas Finanças.

No ecrã seguinte, encontra o valor que já acumulou com as despesas associadas ao seu número de contribuinte, por setor. Se já acumulou Despesas Gerais Familiares de 715 euros, significa que já atingiu o benefício máximo nesta categoria e que não vale a pena preocupar-se mais, durante o ano, com faturas do supermercado, roupa, eletricidade ou qualquer outra despesa que não encaixe nas categorias de saúde, educação, lares e habitação.

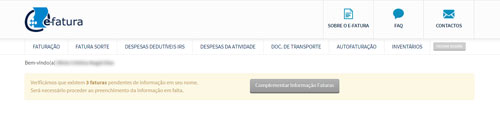

Se o portal der a indicação de que tem faturas pendentes, clique no botão “Complementar Informação Faturas”. É aqui que encontra as despesas inseridas por comerciantes que conciliam várias atividades económicas, o que leva o Fisco a perguntar-lhe a que setor se refere cada uma das despesas. Cabe, então, ao consumidor esclarecer o Fisco sobre a categoria de despesa em que se inserem as faturas pendentes.

As Finanças só consideram automaticamente dedutíveis no IRS as despesas corretamente inseridas e validadas nesta plataforma, nas categorias de saúde, educação, habitação, lares e despesas gerais familiares. É também contabilizado 15% do IVA suportado com despesas de reparação e manutenção de automóveis e motociclos, restauração, alojamento, cabeleireiros, institutos de beleza e exercício físico, além de 35% do IVA liquidado em veterinários e medicamentos veterinários, e da totalidade do IVA pago no âmbito de assinaturas de jornais e revistas, bem como de passes mensais.

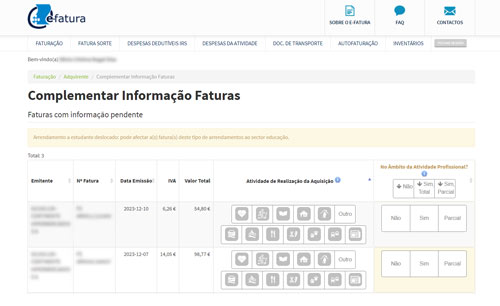

Para cada valor pendente, clique no ícone da respetiva categoria de despesas dedutíveis e carregue no botão verde “Guardar”, em baixo. Se não reconhecer o nome do estabelecimento, nem se recordar dos gastos feitos na data indicada, procure as faturas em papel. Em alternativa, tente pesquisar num motor de busca a designação comercial, o número de contribuinte ou a morada da empresa. Caso se engane a associar o setor, ou se detetar uma fatura associada ao setor errado, pode selecioná-la e clicar em “Alterar”.

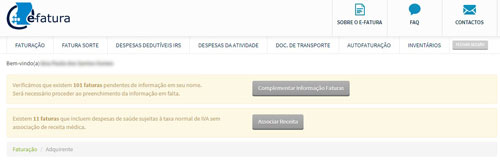

Caso o portal alerte para faturas que incluem despesas de saúde sujeitas à taxa normal de IVA sem associação de receita médica, clique em “Associar receita” e consulte as despesas listadas. Se tem uma receita médica que justifique algum desses encargos, assinale “Sim” na resposta à questão “Tenho receita”. Como é possível que a despesa inclua outras compras além dos medicamentos prescritos, indique o valor coberto pela receita. No caso de todo o gasto estar coberto, insira o total.

A Autoridade Tributária disponibiliza uma aplicação, também com o nome e-Fatura, que permite validar despesas pendentes através do telemóvel. Disponível para Android e iOS, a app permite que cada contribuinte classifique as faturas emitidas e consulte os benefícios acumulados. Também pode registar faturas através da leitura do código QR. O teste da DECO PROteste confirma a segurança da aplicação, bem com a sua simplicidade da utilização.

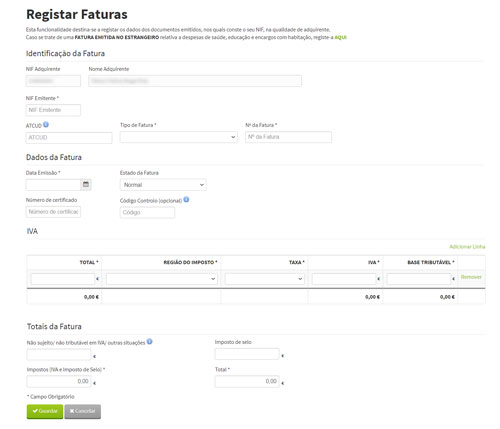

Ao detetar a ausência de uma despesa, pode inseri-la manualmente. Entre no menu “Faturas” e clique em “Registar Faturas”. Depois, preencha os campos em falta: número de contribuinte do comerciante, tipo e número de fatura, data de emissão, taxa de IVA e base tributável (valor sem IVA). Mas não se precipite. Os comerciantes e prestadores de serviços têm até ao dia 20 do mês seguinte à emissão da fatura para lançarem as despesas no sistema. Por isso, aguarde até ao fim desse prazo para efetuar inserções manuais. E não se esqueça de que as taxas moderadoras, as propinas, os juros do crédito à habitação e os encargos com seguros só entram no sistema mais tarde e não carecem de validação.

Guarde sempre os comprovativos de todas as alterações que introduziu. Em caso de divergências com o Fisco, será a única forma de provar a despesa declarada. Guarde esses comprovativos durante quatro anos.

Despesas a deduzir no IRS

Reaver parte do IVA

Pode reaver parte do IVA suportado em despesas com alojamento e restauração, oficinas de automóveis e motociclos, cabeleireiros e institutos de beleza, ginásios e veterinários, ainda que em percentagens distintas. Já o IVA pago em assinaturas de jornais e revistas e em bilhetes e passes mensais para utilizar em transportes públicos são considerados para o benefício do IVA na sua totalidade.

Quando as Finanças têm dúvidas sobre a categoria da despesa, deixam-na pendente, até que o próprio contribuinte comunique os dados em falta para cada fatura emitida com o seu número de identificação fiscal (NIF).

As faturas que continuarem pendentes após 2 de março de 2026, à partida, não contam como dedução no IRS. Ou seja, se não as validar, pode perder dinheiro. Apesar disso, há despesas como as de saúde, educação, lares e imóveis que podem ser inseridas manualmente na declaração de IRS.

Além das faturas relativas ao ano passado, encontrará no e-Fatura as que correspondem às despesas efetuadas já em 2026 e que serão consideradas na entrega de IRS do próximo ano. Para que não se acumulem na plataforma, comece já a validá-las.

Independentes: dentro ou fora da atividade?

Os contribuintes com atividade independente aberta (comércio e serviços) são confrontados, em cada despesa, com a questão “No Âmbito da Atividade Profissional?”.

Assinale “Não” se a despesa não estiver relacionada com a atividade profissional independente.

Assinale “Sim” se a totalidade da despesa estiver relacionada com a atividade profissional independente. Nesse caso, o Fisco tem em conta 100% da despesa.

Assinale “Parcial” se apenas uma parte da despesa estiver relacionada com a atividade independente. Por exemplo, se trabalha em casa, pode validar a fatura da eletricidade como “parcial”. Nestes casos, o Fisco terá em conta 25% de cada despesa.

Se o rendimento anual da atividade for inferior a 29 748 euros, não é necessário afetar despesas à profissão. Isto porque 10% dos rendimentos dos trabalhadores independentes são deduzidos de forma automática, podendo o trabalhador deduzir mais 15%, se justificados com despesas. No entanto, como as Finanças deduzem 4462,12 euros a todos os trabalhadores, apenas é necessário validar despesas profissionais quando a parcela de 15% dos rendimentos ultrapassa aquele valor, o que só acontece a quem ganha mais de 29 748 euros anuais.

No portal e-Fatura, pode ir acompanhando o valor acumulado das despesas já afetas à atividade profissional no menu “Verificar Faturas”, selecionando o período.

Segunda confirmação de despesas

Entre 16 e 31 de março, cada contribuinte pode consultar os montantes globais que lhe foram atribuídos para dedução no IRS do ano anterior, incluindo aqueles que até fevereiro não estavam visíveis na plataforma, como as rendas de casa, juros de crédito à habitação, taxas moderadoras ou despesas não comparticipadas por seguradoras. Confirme se existem valores em falta. Pode fazê-lo através do portal das Finanças ou diretamente no e-Fatura, selecionando o ano a que se referem as despesas.

Deduzir despesas de saúde

O Fisco deduz 15% das despesas de saúde de todos os membros do agregado familiar, até ao limite de 1000 euros por agregado. Para os contribuintes casados que optam por apresentar a declaração de IRS em separado, o Fisco divide o limite anual em 500 euros por cada elemento do casal. Ainda assim, deve validar todas as despesas no e-Fatura. O Fisco encarrega-se de apurar se já atingiu o limite de deduções.

À exceção das taxas moderadoras e dos prémios dos seguros de saúde, que só são introduzidos no e-Fatura entre 28 de fevereiro e 15 de março, só podendo ser consultados a partir dessa data, é expectável que as despesas de saúde estejam inseridas na categoria correta do portal. Porém, caso reconheça alguma delas entre as suas faturas pendentes, basta clicar no símbolo relativo à despesa de saúde para a validar.

Consultas, exames e internamentos

Deve validar nesta categoria todas as faturas de serviços prestados por profissionais de saúde, seja em estabelecimento público ou privado.

Medicamentos

Encaixam na categoria de saúde todos os medicamentos isentos de IVA ou sujeitos à taxa reduzida (6%), adquiridos em farmácias, parafarmácias ou supermercados. Já se a fatura incluir produtos sujeitos à taxa de IVA de 23%, a despesa fica pendente num campo à parte, esperando que o contribuinte comunique ao Fisco se tem receita médica para justificar tal aquisição. Se é o seu caso, clique no botão “Associar Receita”.

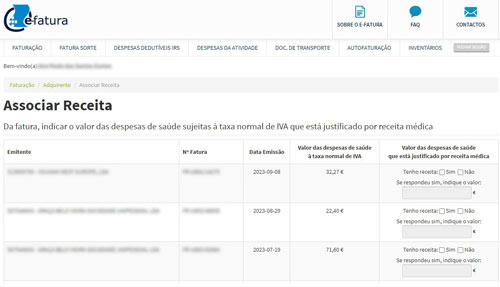

Será encaminhado para a lista de despesas que aguardam validação, apresentando o número de contribuinte e o nome do prestador, o número da fatura, a data em que foi emitida e o valor gasto em produtos com IVA de 23 por cento.

Para cada fatura, informe se tem prescrição médica (“Sim” ou “Não”). Em caso afirmativo, indique o valor da despesa que está justificado por receita. Caso a prescrição abranja toda a despesa visualizada, será esse o valor a copiar.

Já os tratamentos alternativos, como os de medicina chinesa, só podem ser incluídos nas despesas de saúde se tiverem sido realizados por um especialista com cédula profissional emitida pela Administração Central dos Sistemas de Saúde.

Conserve as receitas, bem como os comprovativos de pagamento, durante os quatro anos seguintes.

Óculos, armações, lentes e outras próteses e ortóteses

Pode validar como despesa de saúde todas as faturas referentes a serviços prestados por oftalmologistas, optometristas e ortoptistas. São igualmente aceites despesas com lentes oftálmicas, muletas, dentaduras ou aparelhos de correção dentária. Já as armações de óculos só entram como despesa de saúde se tiver prescrição médica, que deve guardar para o caso de as Finanças lhe exigirem esse comprovativo.

Fraldas

São consideradas despesas de saúde as faturas referentes à compra de fraldas para incontinentes, desde que o estabelecimento comercial onde as adquiriu tenha atividade económica aberta na área da saúde (como as farmácias, parafarmácias e alguns supermercados). As fraldas para bebés não são consideradas despesa de saúde, mesmo que tenham sido receitadas pelo pediatra. Entram apenas na categoria de despesas gerais familiares.

Intolerâncias

Só pode validar na categoria de saúde as despesas com produtos sem glúten ou com outros produtos alimentares destinados a garantir a vida biológica (por exemplo, os leites especiais para bebés intolerantes à lactose), se tiver a respetiva prescrição médica. Nesse caso, guarde todas as faturas e receitas para apresentar às Finanças, caso venha a ser chamado para inspeção.

Ginásios e outras despesas com exercício físico

Se tiver prescrição médica para determinada atividade física, pode validar a despesa na categoria de saúde, desde que o estabelecimento que emitiu a fatura esteja registado com uma atividade económica na área da saúde. Nesse caso, assim que a validar, a despesa transita para o lote de faturas pendentes para associação de receita. Tem, então, de clicar no botão “Associar Receita” e confirmar que tem a prescrição, indicando que valor está coberto pela receita.

Já se não tiver receita, mas o estabelecimento que emitiu a fatura estiver registado com a atividade “ensino desportivo e recreativo”, “atividades de ginásio-fitness” ou “atividades de clubes desportivos”, pode validar a fatura como benefício de IVA.

Só as restantes situações não abrangidas pelas hipóteses anteriores é que devem ser validadas como despesas gerais familiares.

Termas e produtos ortopédicos

É necessário ter prescrição médica para poder incluir estas despesas na categoria de saúde. Nesse caso, assim que a validar, a despesa transita para o lote de faturas pendentes para associação de receita. Tem, então, de clicar no botão “Associar Receita” e confirmar que tem a prescrição, indicando que valor está coberto pela receita. Se não tiver prescrição, valide a fatura na categoria “Outros”, referente às despesas gerais familiares.

Transporte não-urgente de doentes

Esta despesa só é aceite se o prestador tiver um código de atividade económica na área da saúde (é o caso de algumas associações humanitárias de bombeiros). Caso contrário, é considerada uma despesa geral familiar.

Despesas de saúde de ascendentes

Ainda que sejam suportadas financeiramente por si, as despesas de saúde de ascendentes (pais, sogros ou avós, por exemplo) ou colaterais até ao terceiro grau (irmãos ou tios, por exemplo) só podem ser validadas no seu agregado se o titular da despesa viver consigo em economia comum (comunhão de mesa e habitação há mais de dois anos) e não tiver rendimentos mensais superiores à pensão mínima do regime geral (331,79 euros em 2025).

Taxas moderadoras e prémios de seguros de saúde

Não estão, inicialmente, visíveis na plataforma e-Fatura, mas serão contabilizados automaticamente pelo Fisco para a categoria de saúde. De 16 a 31 de março de 2026, passarão a estar visíveis, mas apenas para verificação.

Despesas de saúde no estrangeiro

É possível inserir as despesas de saúde pagas num país fora da União Europeia. Porém, é provável que seja chamado pelo Fisco para apresentar os documentos comprovativos.

Deduzir despesas de educação

Na declaração de IRS, o Fisco considera 30% das despesas de educação e de formação profissional de todos os membros do agregado familiar, até ao limite de 800 euros para todo o agregado. Filhos, adotados e enteados maiores de idade, mesmo que estejam a estudar e não tenham os seus próprios meios de subsistência, só podem ser considerados parte do agregado familiar enquanto não tiverem completado os 26 anos (conta até ao último dia dos 25) e desde que não tenham obtido rendimentos superiores a 14 salários mínimos durante o ano anterior. Ou seja, para o IRS a entregar em 2026, e que é referente aos rendimentos obtidos em 2025, os jovens só podem ser dependentes se em 2025 ainda não tinham 26 anos e não obtiveram mais de 12 180 euros (14 X 870 euros, em 2025).

Para este cálculo não é relevante se o jovem vive em casa dos ascendentes. Mesmo que ainda viva com os pais, se já tinha 26 anos em 2025 ou se obteve, nesse ano, rendimento igual ou superior a 14 salários mínimos, deixa de ser considerado dependente. A única exceção prende-se com os maiores de 25 anos que sejam inaptos para o trabalho e para angariar meios de subsistência. Esses podem ser considerados parte do agregado.

Apesar do limite às deduções, pode validar todas as despesas no e-Fatura. O Fisco encarrega-se de apurar se já o atingiu e ignora as despesas excedentes.

Material escolar

Apenas os livros escolares são vendidos com IVA reduzido de 6%, pelo que só estes materiais entram na categoria de despesas de educação. Já as mochilas, os cadernos, as canetas, os dicionários, as calculadoras e o restante material comercializado com IVA de 23% entram apenas nas despesas gerais familiares (“Outros”).

Nem todo o material escolar é dedutível no IRS como despesa de educação. Todos os materiais com IVA de 23% ficam de fora do IRS. Por não concordar com esta medida, que prejudica as famílias com estudantes, a DECO PROteste exige o alargamento das deduções de educação a todo o material escolar, incluindo o informático.

Nos últimos anos, a utilização de novas tecnologias passou a ser condição essencial para o acesso ao ensino: computadores, tablets, telemóveis, impressoras e consumíveis, como tinteiros, chegam a ser necessários. A DECO PROteste defende que este material também possa ser deduzido como despesa de educação na declaração de IRS das famílias portuguesas. É fundamental que o legislador acompanhe a realidade da vida dos cidadãos, e o mais rapidamente possível.

Mensalidades de infantários e outros estabelecimentos de ensino

Todas as faturas de taxas de inscrição, propinas ou mensalidades de estabelecimentos públicos ou privados de ensino ou de formação profissional podem ser validadas como despesas de educação. Jardins-de-infância e estabelecimentos equiparados, escolas do ensino básico, secundário e instituições do ensino superior, desde que integrados no Sistema Nacional de Educação, estão abrangidos. Estão igualmente abrangidas as propinas ou mensalidades de escolas de línguas, música, canto ou teatro, desde que estas integrem aquele sistema (confirme em Direção-Geral dos Estabelecimentos Escolares e Direção-Geral do Ensino Superior).

Refeições em cantinas escolares

As despesas com as refeições escolares podem ser deduzidas como despesas de educação, desde que constem de faturas que titulem prestações de serviços de refeições escolares e sejam emitidas por contribuintes que estejam identificados como fornecedores de refeições escolares nos ficheiros que foram comunicados à Autoridade Tributária, no prazo legal.

O contribuinte deve indicar e classificar devidamente, na sua página e-Fatura, as faturas que titulem prestações de serviços referentes a este tipo de refeições como despesas de formação e educação.

Alojamento de estudantes

Apenas são aceites como despesas de educação as faturas de alojamento de estudante com menos de 26 anos cujo agregado familiar resida a mais de 50 quilómetros do estabelecimento de ensino. Para a despesa ser aceite, é obrigatório que a condição de estudante deslocado esteja registada no portal das Finanças (se não conseguir aceder a esta ligação, siga Cidadãos > e-arrendamento > Registar estudante deslocado) e que o contrato de arrendamento esteja registado em nome do estudante. O estabelecimento de ensino deve ser reconhecido pelo Ministério da Educação. Nestes casos, o limite da dedução com despesas de educação é de 1100 euros por agregado, podendo apresentar até 400 euros em despesas de alojamento.

Livros comprados em grandes superfícies

Se aproveitou as compras do mês para adquirir livros de apoio escolar numa grande superfície, o Fisco não distinguirá essa despesa dos gastos com mercearia. Os dados das faturas comunicadas nunca incluem a descrição dos bens ou serviços, como forma de proteger os dados pessoais dos contribuintes. Por essa razão, as faturas emitidas por agentes com várias atividades económicas (como os supermercados) ficam pendentes no e-Fatura. Para garantir a dedução no IRS, tem de ir ao portal e associar as faturas dos livros à categoria da educação.

Por isso, a DECO PROteste reforça o conselho: peça faturas autónomas, mesmo que seja pouco prático. Só assim garante que uma despesa de educação entra nas deduções dessa categoria. Segundo o Fisco, as faturas que incluam despesas relativas a mais de um setor com benefício serão consideradas despesas gerais familiares, o que não favorece as contas do reembolso do IRS.

Instrumentos musicais

Ainda que sejam usados em aulas dos cursos oficiais de música, em estabelecimentos de ensino reconhecidos pelo Ministério da Educação, não são aceites como despesa de educação. Entram nas despesas gerais familiares (“Outros”).

Vestuário e calçado

Não são considerados despesas de educação, ainda que sejam obrigatórios pela instituição de ensino, como os uniformes. Entram nas despesas gerais familiares (“Outros”).

Centros de estudos

Integre nas despesas de educação as faturas-recibo (recibo verde) de explicadores, desde que isentos de IVA. As faturas de centros de explicações, centros de estudo ou ATL só podem ser validadas na categoria de educação se estiverem isentas de IVA. Caso contrário, são despesas gerais familiares (“Outros”).

O sistema de informação de classificação portuguesa da atividade económica permite conhecer o setor de atividade (CAE) de todas as empresas, associações e fundações. Em www.sicae.pt, inscreva o número fiscal (NIPC) ou o nome da empresa na área “Consulta de CAE”. Tenha em atenção que uma mesma entidade pode ter vários CAE e que o Fisco só aceita como despesa de educação faturas oriundas dos seguintes setores de atividade:

- secção P, classe 85 – educação;

- secção G, classe 47610 – comércio a retalho de livros, em estabelecimentos especializados; e despesas com creches, com atividade aberta na secção G, classe 88910 – atividades de cuidados para crianças sem alojamento;

- são ainda aceites as faturas emitidas por profissionais inscritos nas Finanças com os códigos 1312 (amas), 8010 (explicadores), 8011 (formadores), 8012 (professores) e 8013 (professores ou educadores artísticos).

Se o ATL do seu filho não tiver o CAE correto, contacte as Finanças através do e-balcão ou pelo número 707 206 707.

Transporte escolar

Não é reconhecido como despesa de educação. Entra nas despesas gerais familiares (“Outros”).

Estudar no estrangeiro

Em princípio, nenhuma fatura emitida por entidades estrangeiras irá figurar no e-Fatura. Se não as tiver inserido até ao dia 2 de março, resta-lhe rejeitar a importação automática dos dados e inseri-las manualmente. É obrigatório indicar o país e o número da fatura. Para serem consideradas todas as despesas de educação suportadas fora de Portugal, estas têm de ser inseridas manualmente.

Crédito à habitação e lares

São contabilizados pelo Fisco 15% dos juros pagos no âmbito de contratos de crédito à habitação (e não o total da prestação), mas apenas de contratos celebrados até ao final de 2011 para compra de casa que se destine a habitação própria ou permanente, em território nacional ou num país da União Europeia. Em princípio, este valor não está pendente no e-Fatura para validação, mas também não tem de o inserir manualmente. Ele ficará visível no portal em março de 2026, apenas para consulta. Em regra, esta dedução tem como limite 296 euros anuais.

Além disso, são também dedutíveis 15% das rendas de imóveis para habitação permanente, no valor máximo de 700 euros.

Em 2026, este teto máximo para dedução aumentará para 800 euros.

Amortizações

Os montantes pagos extraordinariamente para amortizar dívidas de crédito à habitação não são dedutíveis no IRS, nem mesmo aqueles que provêm de contas poupança-habitação ou de planos de poupança-reforma.

Rendas

Em princípio, nenhuma despesa com renda de habitação está pendente no e-Fatura para validação, mas também não tem de a inserir manualmente. Este montante aparecerá no portal mais tarde, em março de 2026, apenas para consulta.

Obras

Não são reconhecidas como despesas com imóveis, exceto nas habitações de zonas classificadas como área de reabilitação urbana. As restantes são despesas gerais familiares (“Outros”). Os senhorios podem deduzir este custo no IRS, mas a fatura é validada em “Outros”.

Seguros da casa

Não são reconhecidos pelo Fisco como despesa com o imóvel. Valide como despesa geral familiar (“Outros”).

Lares

O Fisco deduz 25% dos valores gastos com lares e apoio domiciliário, até ao limite anual de 403,75 euros.

Pode validar nesta categoria as despesas com apoio domiciliário, lares e instituições de apoio à terceira idade e residências autónomas, desde que estas entidades tenham atividade registada neste setor. Ainda que tencione deduzir no IRS encargos desta natureza referentes a um dependente ou ascendente, a fatura terá de ser validada no e-Fatura com a senha do próprio beneficiário.